La advertencia surgió en la reunión de comisión en la que empezó a tratarse el presupuesto 2025 y sus leyes impositiva y avalúo. ¿Cuál es el caso?

Las comisiones de Hacienda y Presupuesto de Diputados y el Senado analizaron las leyes impositivas y de avalúo junto al titular de ATM, Alejandro Donati. Más allá de las reducciones y los mínimos que se fijaron, de las consultas surgió que algunos contribuyentes sufrirán un incremento de casi 1.000 veces en el impuesto a los Ingresos Brutos. ¿Quiénes y por qué?

Según explicó Donati, se aplicará en algunos casos una presunción de evasión lo que elevará para esos contribuyentes el mínimo a pagar, aún sin facturación.

El senador Valentín González, de La Unión Mendocina, planteó la duda en la reunión.

Los servicios de internación quedarán exentos de Ingresos Brutos. Así lo anunciaron el gobernador Alfredo Cornejo y el ministro Vícgtor Fayad.

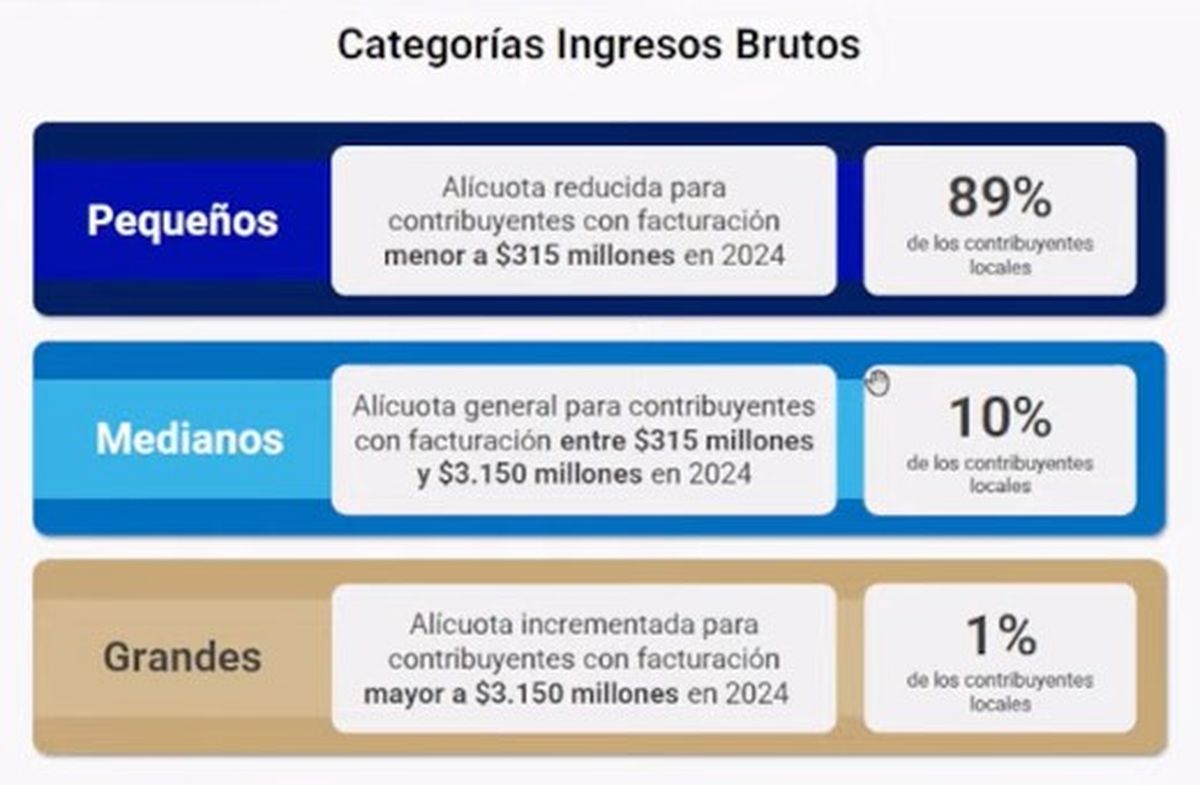

Actualización de mínimos de facturación para categorías de contribuyentes de Ingresos Brutos

Más allá de las exenciones y reducciones de alícuotas, se ajustaron los valores para dividir a los contribuyentes según su capacidad contributiva.

“Se subió un 115%. Por ejemplo, hasta este año tenían alícuota reducida los contribuyentes pequeños por facturar menos de $100 millones; ahora, abarca a los que facturen hasta $315 millones. Estos son el 89% del total de los contribuyentes”.

Los medianos serán aquellos con facturación entre $315 millones y $3.150 millones en 2024. Y tendrán una alícuota general. Mientras que los de alícuota incrementada, que son solo el 1% del total de los contribuyentes, son los que facturen en 2024 más de $3.150 millones.

Nuevas categorías propuestas para Ingresos Brutos en el proyecto de ley impositiva 2025.

La propuesta incluye también una exención total para las actividades de generación de energía a partir de fuentes renovables.

Se reduce la carga fiscal de las actividades relacionadas con la salud humana, estableciendo una alícuota del 0% para los servicios de internación y una reducción de 0,5% en la alícuota de otras actividades del sector, lo que representa una disminución de la presión fiscal de entre el 10% y el 15% en comparación con los valores vigentes en 2024.

“EI objetivo de estas medidas es aumentar la competitividad de los servicios de salud en la Provincia, lo que debería traducirse en precios más accesibles para los habitantes de Mendoza”, señala el proyecto.

Impuesto mínimo de Ingresos Brutos y suba de más del 900%

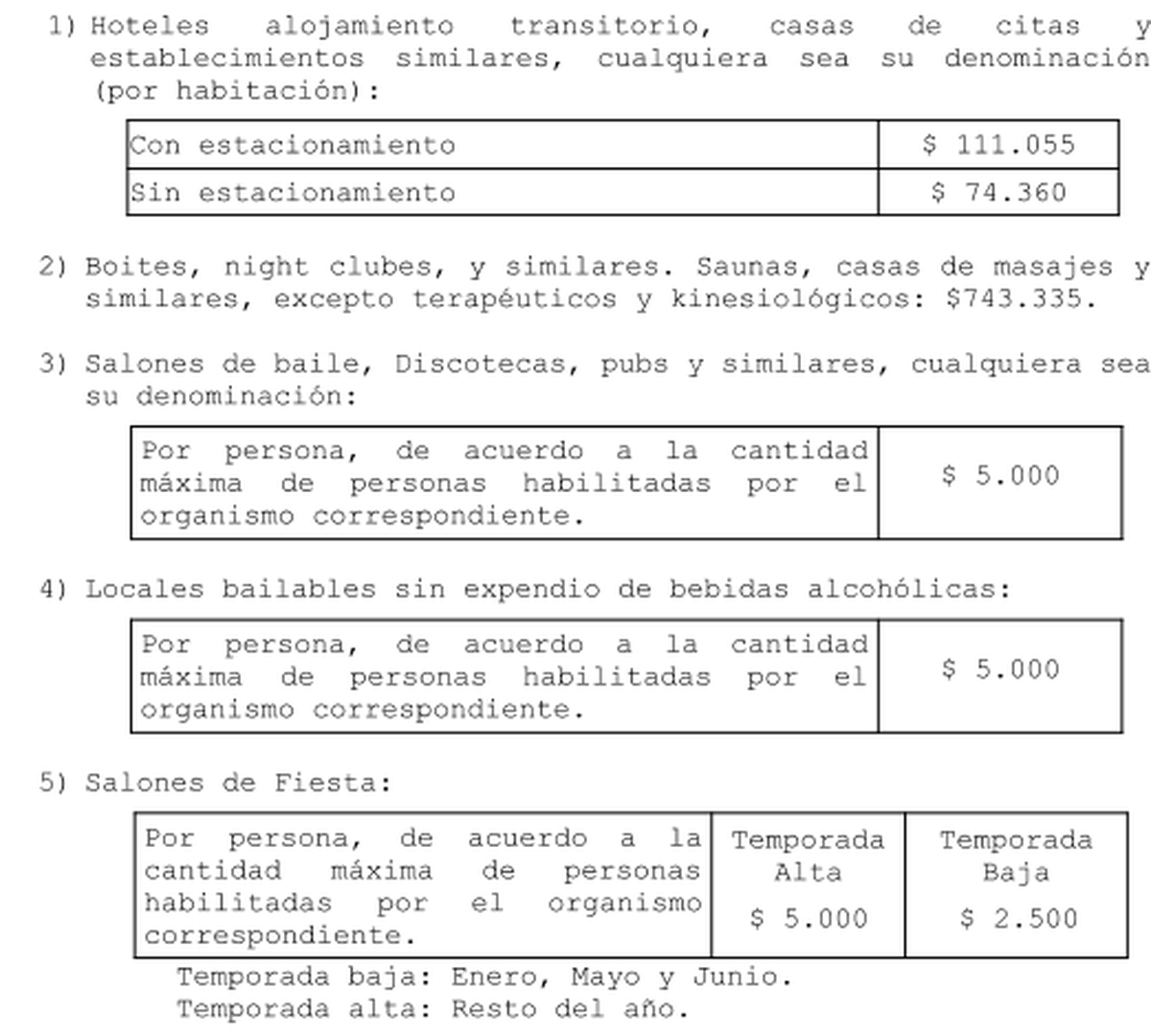

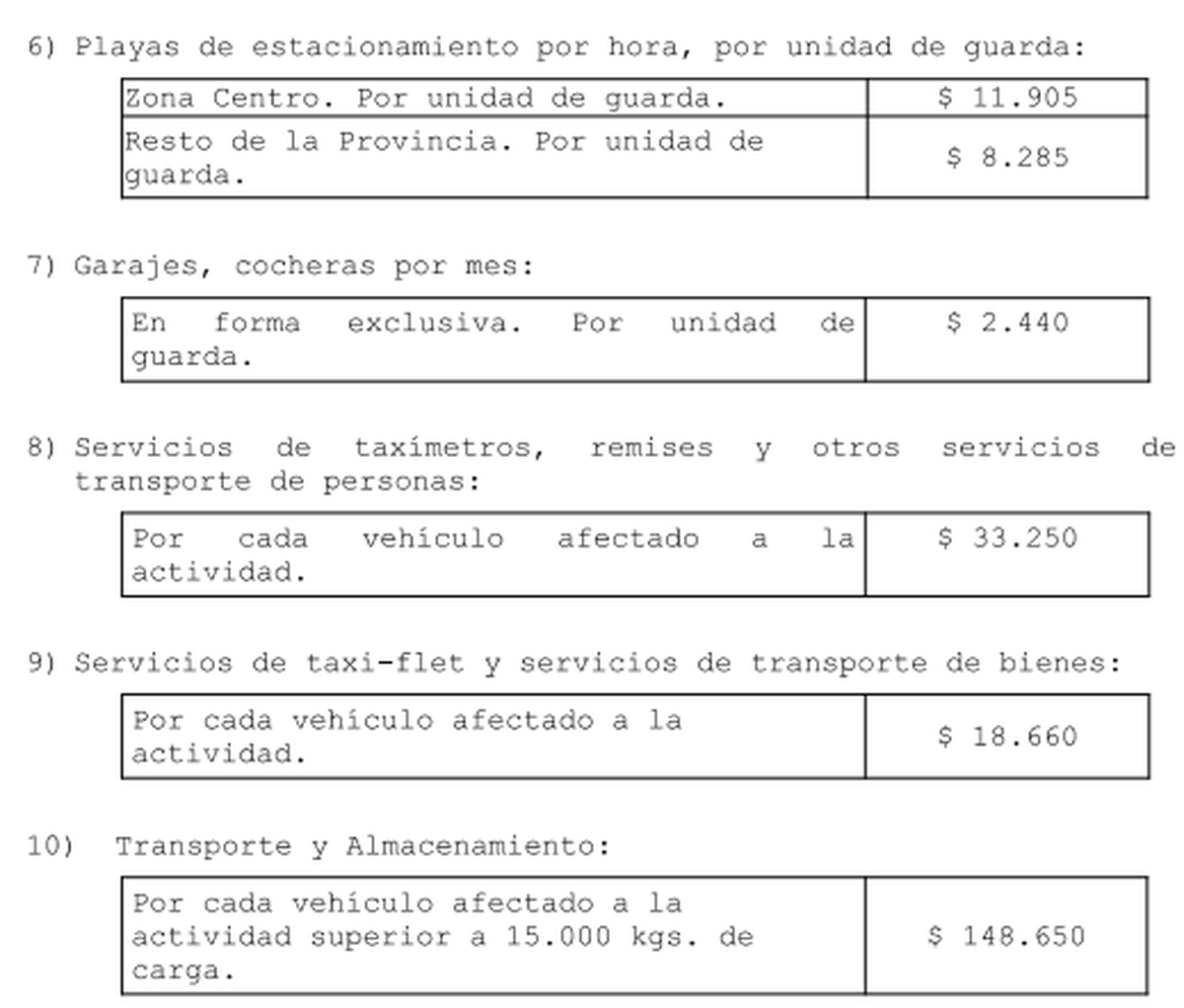

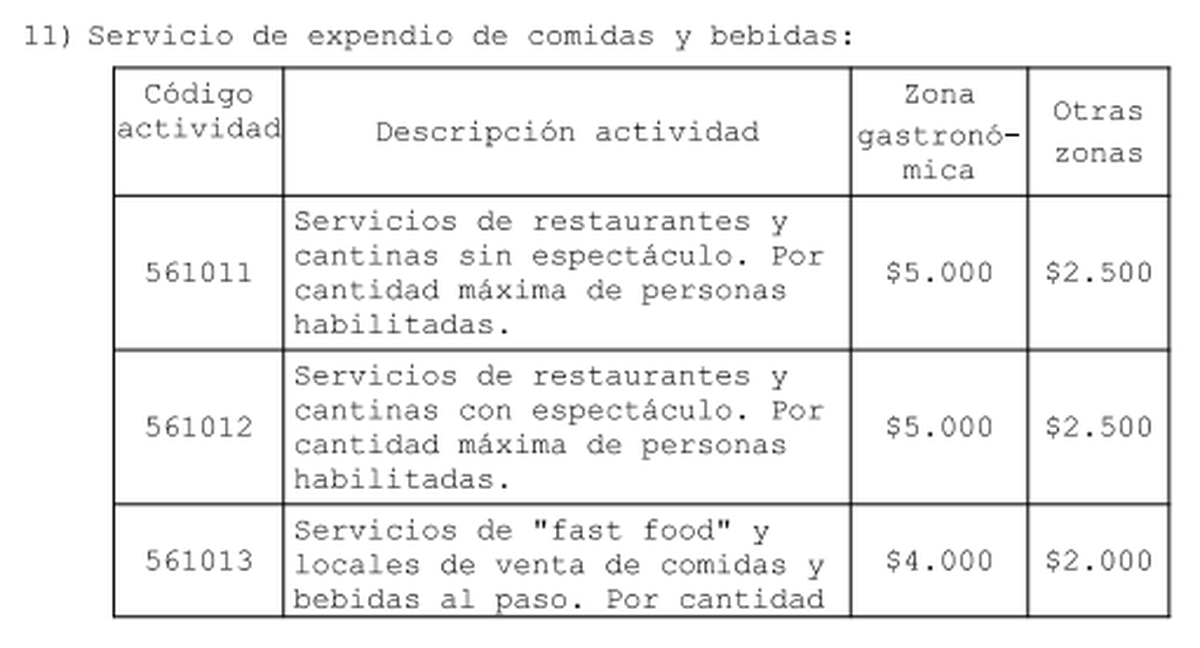

El proyecto detalla, más allá de aquella división de categorías, de cuánto es el impuesto mínimo a pagar según diferentes rubros. Eso aplica a inscriptos aún en los casos en los que no haya facturación.

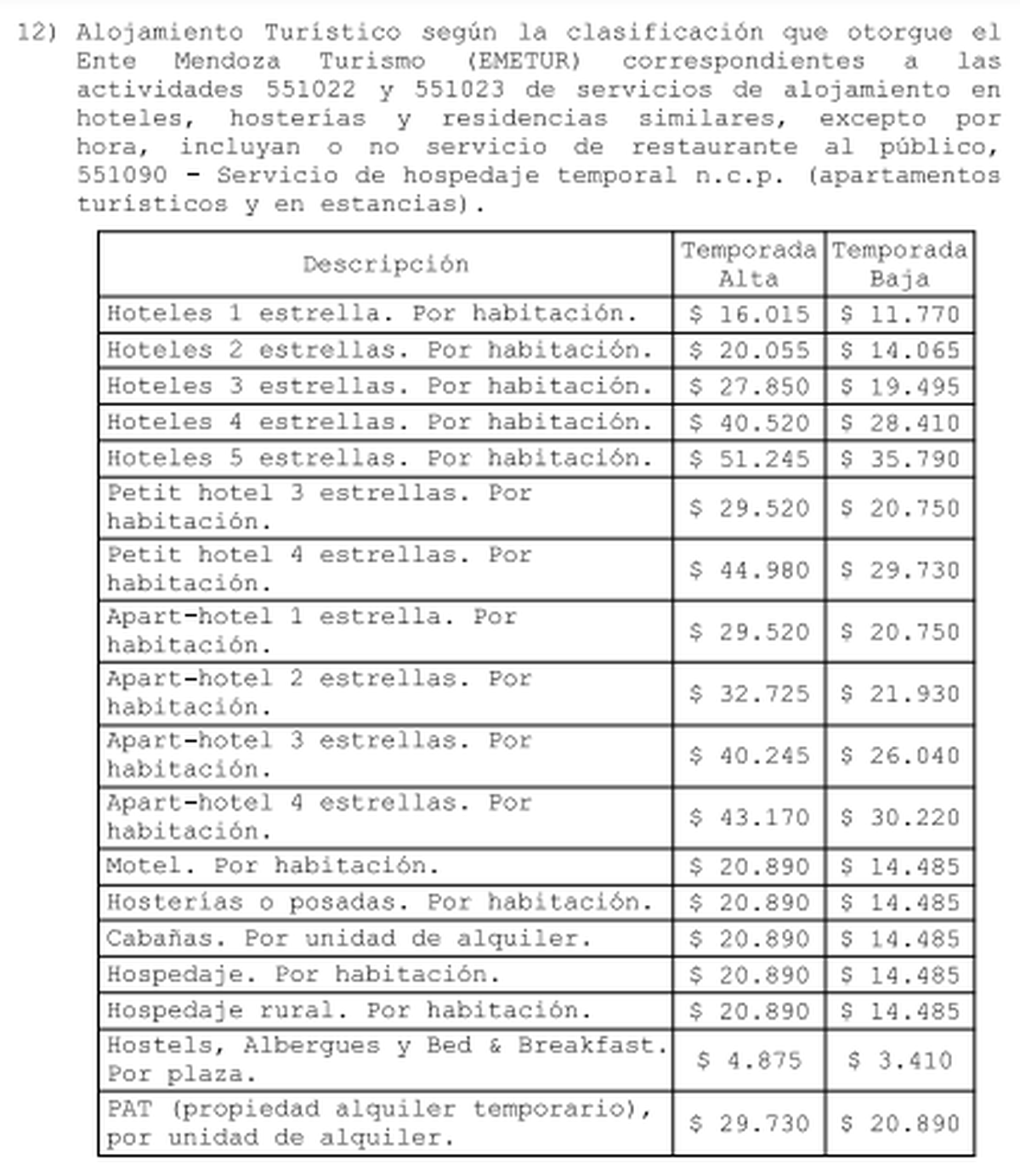

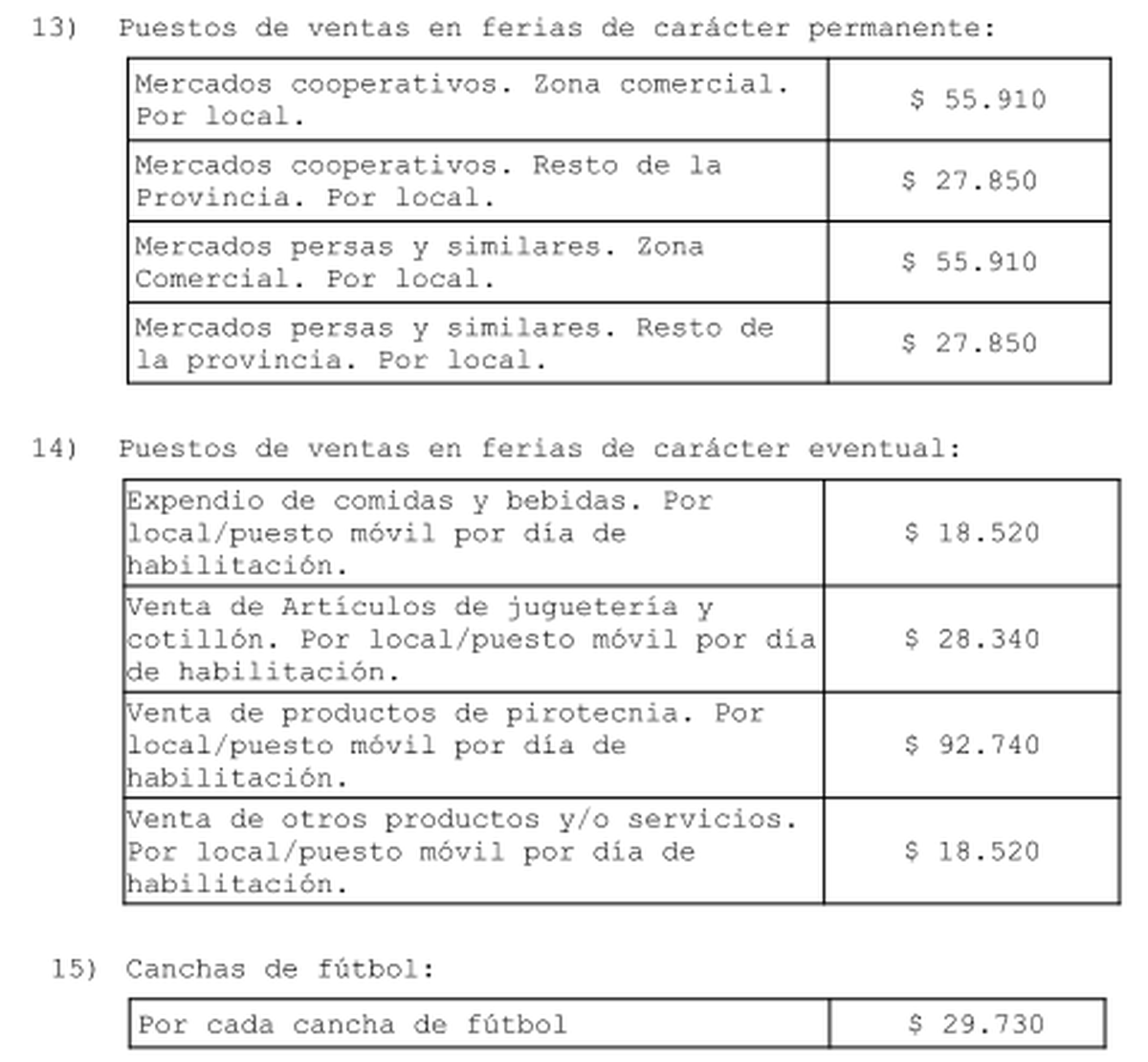

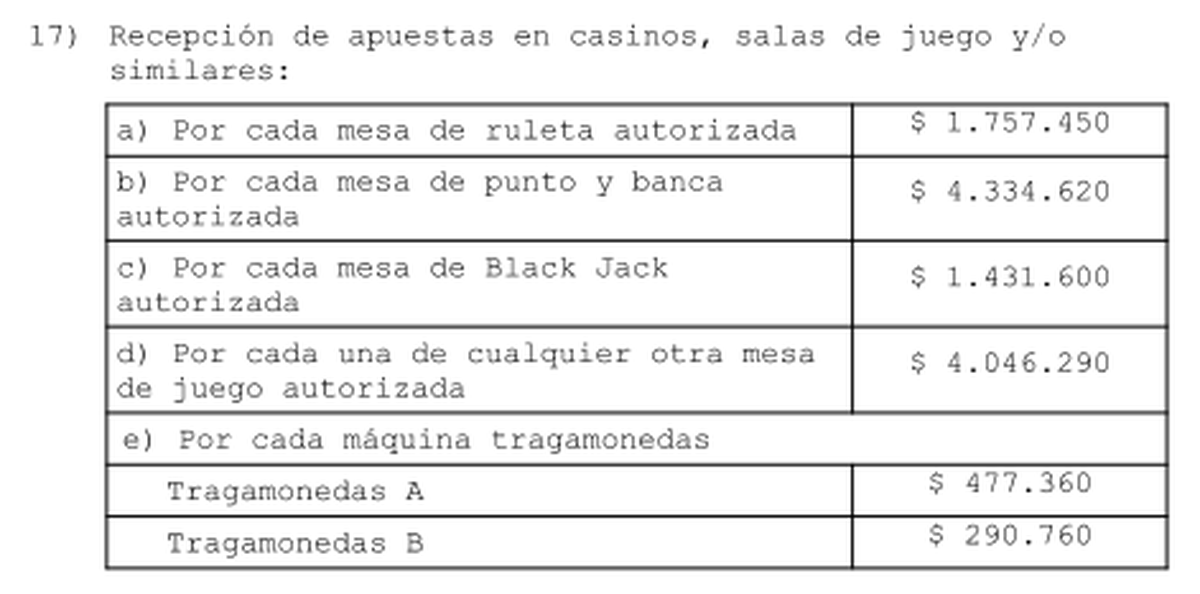

Así, el texto se refiere a los salones de fiesta, a las canchas de fútbol, a los taxis, a los hoteles alojamiento, a los boliches, a las playas de estacionamiento, a feriantes, a carritos de comida, hoteles y cabañas, alquileres de inmuebles y agencias de apuestas.

Pero más allá de estos, marca en el artículo 4 inciso 18, que las actividades generales que no hayan sido descriptas puntualmente, pagarán un mínimo igual al de la categoría D del Régimen Simplificado, es decir de $28.664.

El planteo que llegó desde la oposición es que ese monto, es 946% más que lo que esos contribuyentes pagaban en el ejercicio anterior, cuando su impuesto estaba en poco más de $2.600.

“Esa suba del casi 1.000% se da porque en la ley anterior estaban equiparados a la categoría A y ahora pasan a la categoría D”, explicó el legislador González al plantear su consulta.

Donati detalló que efectivamente en ese caso lo que hay es una presunción de evasión, y de ahí la suba.

“Los mínimos se incorporaron en 2013 y fueron establecidos para todas las actividades que tienen que ver con sectores en los que había mayor evasión por falta de facturación; que es lo que pasaba, por ejemplo con los salones de fiesta”, introdujo Donati.

“El contribuyente tiene que hacer su DDJJ en base a números reales, comparar con el mínimo y pagarlo. Y en casos en los que, por ejemplo, está arreglando el salón o tiene un hotel con habitaciones vacías, se puede presentar y decirlo para que se adecúe el pago a su realidad”.

Pero qué pasó con las actividades no descriptas y a quiénes aplica: “La categoría A que establecía la ley era de un monto muy bajo ($2.650) para aquellos que no estaban tributando bien. Entonces se toma que hay una presunción de evasión. Y se aplica a aquellos que son responsables inscriptos en IVA, que no están en monotributo y tienen que hacer la DDJJ mensual pero no están enumerados en el artículo con una actividad específica”.

A esos contribuyentes, Donati les pidió que “se comparen con lo real y que demuestren que no pueden pagar eso. Se puede objetar el impuesto y si se hace lugar, pagarán en base a su realidad”.